在现代金融体系中,国际银行转账已成为个人和企业日常交易的重要组成部分。随着全球经济的不断发展,跨国交易愈发频繁,确保资金安全、顺利转账成为关键问题。SWIFT(全球银行金融电信协会)码的使用在这一过程中尤为重要,它不仅是银行间转账的"身份证",更是确保资金顺利流转的核心要素。

SWIFT码的定义与结构

SWIFT码,又称银行识别码(BIC),是由8至11位字母和数字组成的独特代码,用于唯一识别特定银行及其分支机构。该体系为跨国银行提供了交换信息和资金的安全通道,保障交易的高效与安全。

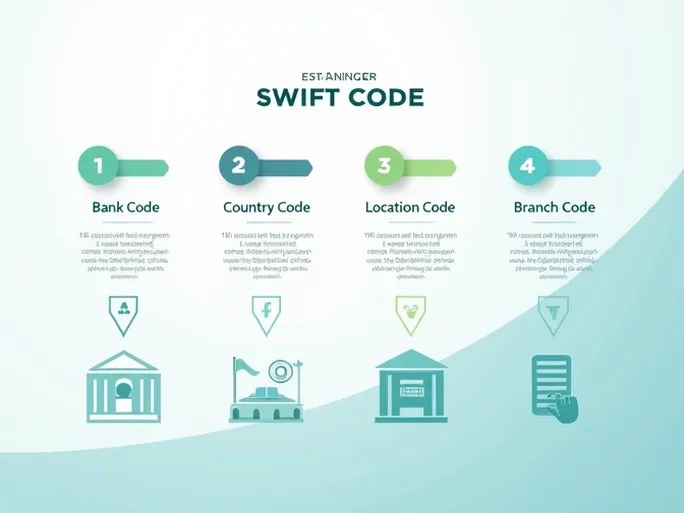

SWIFT码的结构可分为四个部分:

- 银行代码 :前四位字母表示银行名称

- 国家代码 :随后两位字母标识所在国家

- 地点代码 :接下来两位字符代表城市或地区

- 分行代码 (可选):最后三位字符指向具体分行

以新加坡渣打银行(Standard Chartered Bank (Singapore) Limited)为例,其SWIFT码SCBLSG22EQI中:"SCBL"代表银行名称,"SG"是新加坡国家代码,"22"为地点代码,"EQI"则标识特定分行。

跨国汇款的挑战与风险防控

在商务交易、留学缴费、个人汇款等场景中,跨国汇款发挥着重要作用。然而实际操作中常面临诸多挑战,特别是信息错误可能导致转账失败、延误甚至资金损失。若SWIFT码输入有误,资金可能无法到达目标账户或误转他行,追回过程往往耗时费力。

确保SWIFT码准确性的关键措施包括:

- 严格核对银行全称,避免名称相似导致的混淆

- 通过银行官网、柜台或可信渠道验证SWIFT码

- 确认分行信息与收款方开户行是否匹配

- 完整准确地填写相关地址信息

标准化汇款流程建议

建立规范的汇款流程可显著降低操作风险。向新加坡渣打银行转账时,建议遵循以下步骤:

- 预先收集收款方账号、SWIFT码等完整信息

- 通过正规银行或持牌金融机构办理

- 妥善保存交易凭证和操作记录

- 利用银行提供的跟踪服务监控汇款状态

企业国际资金管理的要诀

对企业而言,国际汇款的效率直接影响供应链管理、市场拓展和商业信誉。正确使用SWIFT码不仅能缩短资金周转时间,还可避免因转账延误引发的合同风险。通过建立标准化流程,企业可提升跨境支付效率,为国际合作奠定坚实基础。

随着全球化深入发展,跨国金融活动将更加频繁。掌握SWIFT码的正确使用方法,建立严谨的汇款验证机制,方能确保资金在全球金融网络中安全、高效流转,为个人和企业的国际业务提供可靠保障。